Deel dit

Voordelig schenken van vastgoed aan de kinderen via een familiefonds

door Taxperience op maart 2024

U heeft wellicht wel eens gehoord van de mogelijkheid om uw vermogen te beheren via een familiefonds. Een familiefonds kan zeer interessant zijn voor vermogende families.

Hierna gaan wij in op een aantal mogelijkheden van een fonds voor gemene rekening (’FGR’), hierna ook wel het familiefonds genoemd. Meer specifiek gaan wij in op het overdragen van vastgoed aan de (klein)kinderen via een familiefonds.

Wij gaan eerst in op het FGR in het algemeen en vervolgens zullen vervolgens het schenken van vastgoed via een FGR aan de (klein) kinderen behandelen.

Fonds voor gemene rekening

Een FGR is een fonds waarin participanten vermogen bij elkaar brengen om dit gezamenlijk te beleggen of te laten beleggen. Een FGR heeft een beheerder, een bewaarder en minimaal twee participanten.

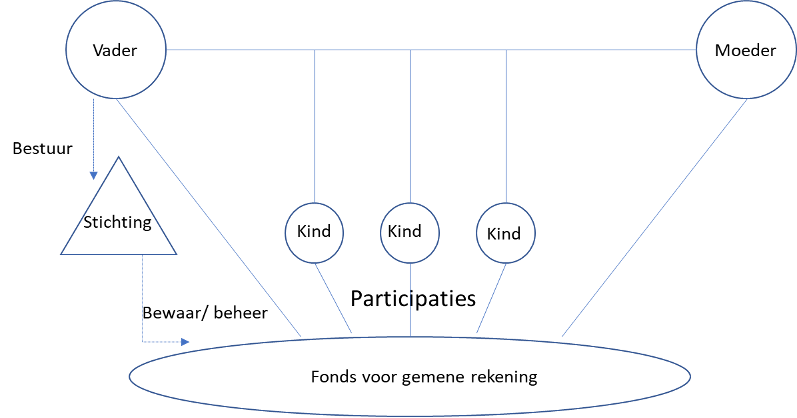

Zie hieronder een schematische weergave van een FGR-structuur waarbij vader, moeder en de kinderen participanten zijn. Vader is in dit voorbeeld bestuurder van de stichting die als bewaarder en beheerder van het vermogen van het fonds optreedt.

Door de onderliggende documenten op de juiste wijze in te richten, kwalificeert het FGR als besloten en daarmee als fiscaal transparant. Dit houdt feitelijk in dat het vermogen van het FGR fiscaal wordt toegerekend aan de participanten, die dit vermogen in hun aangifte inkomstenbelasting dienen op te nemen. Bij het beleggen van vermogen zal dat veelal in box 3 zijn.

Om een aantal redenen is het familiefonds aantrekkelijk:

- in het kader van estate planning: op een gecontroleerde manier kan er vermogen overdragen worden naar de volgende generaties;

- de ouders behouden via het bestuur van de stichtingen die als bewaarder en beheerder optreedt de controle over het vermogen;.

- de kinderen kunnen geleidelijk worden betrokken bij het vermogensbeheer en kunnen desgewenst in de toekomst in het bestuur van de beheerstichting worden opgenomen; en

- het vermogen, zoals een effecten- of vastgoedportefeuille, kan bij elkaar gehouden worden.

Schenken van vastgoed aan de (klein)kinderen via een familiefonds

Een van de situaties waarbij het familiefonds kan worden gebruikt, is het schenken van vastgoed aan de (klein)kinderen. Wij zullen hier nader op ingaan.

Om het vastgoed via een familiefonds te kunnen schenken, dient het vastgoed eerst te worden ingebracht in het FGR. In ruil voor deze inbreng worden zogenaamde participatiebewijzen in het FGR uitgegeven. In de situatie dat het vastgoed reeds twee eigenaren heeft, is geen overdrachtsbelasting verschuldigd bij deze inbreng, mits de juridische of economische gerechtigdheid tot het vastgoed niet wijzigt bij deze inbreng.

In de situatie dat het vastgoed op het moment van inbreng slechts één eigenaar heeft, dient er voorafgaand een tweede participant gevonden te worden ten einde een fonds te kunnen vormen. Als tweede gerechtigde in het FGR zou bijvoorbeeld de onder huwelijkse voorwaarden gehuwde partner of een meerderjarig kind gehanteerd kunnen worden. Over de ‘verschuiving’ van de gerechtigdheid tot het vastgoed, hetgeen gezien wordt als een schenking, is wel 10,4% overdrachtsbelasting en 10 tot 20% schenkbelasting verschuldigd. Dit leidt in beginsel dus tot dubbele belastingheffing. Echter, in deze gevallen kan gebruik worden gemaakt van de zogenoemde ‘samenloopregeling’, waarbij de betaalde overdrachtsbelasting in mindering komt op de verschuldigde schenkbelasting.

Zodra het familiefonds is opgezet, kan de economische eigendom van het vastgoed door middel van het overdragen van participatiebewijzen in het fonds geschonken worden aan de (klein)kinderen. Stel dat bijvoorbeeld 10% van de participatiebewijzen aan de kinderen wordt geschonken, dan gaat de economische eigendom van het vastgoed daarmee voor 10% over naar de kinderen; deze krijgen daarmee het recht op 10% van de netto huuropbrengsten van de betreffende onroerende zaken, maar ook 10 % van de waardmutatie daarvan het vastgoed.

Ter zake van de schenking van de participatiebewijzen is zowel overdrachtsbelasting als schenkbelasting verschuldigd. Hierbij kan echter gebruik worden gemaakt van de eerdergenoemde samenloopregeling.

Rekenvoorbeeld:

Vader bezit in privé een vastgoedportefeuille en is voornemens om een gedeelte van zijn vastgoed te schenken aan de kinderen. De waarde van de vastgoedportefeuille bedraagt € 2.000.000. De onroerende zaken worden ingebracht in het fgr en er worden 200 Participatiebewijzen uitgegeven ad € 10.000.

Vader schenkt vervolgens 10 Participatiebewijzen aan zijn kinderen. De schenkbelasting hierover bedraagt € 10.000. Echter de schenkbelasting is in casu niet verschuldigd, aangezien over een hoger bedrag reeds overdrachtsbelasting is betaald, zijnde € 10.400 (10,4% over € 100.000). Als gevolg hiervan is de hierboven beschreven samenloopregeling van toepassing.

Derhalve is over de schenking geen schenkbelasting verschuldigd!

Conclusie

Tariefvoordeel

Indien u nu vermogen (gedeeltelijk) overdraagt aan uw (klein) kinderen wordt op dit moment een tariefvoordeel behaald van 10%. Het eerste tarief van de schenkbelasting voor schenkingen aan kinderen bedraagt namelijk 10%. Door jaarlijks een deel te schenken van uw vermogen wordt 10% toekomstige erfbelasting bespaard. Bovenstaande tarieven zijn namelijk ook van toepassing in de erfbelasting, waardoor vermogen wat tegen 20% zou vererven, wordt geschonken tegen 10%.

Al uw vermogen dat reeds bij leven word geschonken aan de kinderen, valt niet meer in uw nalatenschap.

Toezicht

Daarnaast kunnen de kinderen reeds zelf vermogen opbouwen, maar wat nog wel volledig onder uw toezicht staat.

Taxperience Family Business

Hierboven hebben wij kort uiteengezet wat de mogelijkheden zijn voor het schenken van vastgoed aan uw (klein) kinderen via een familiefonds. Naast de belastingbesparing met betrekking tot de verschuldigde erf-en schenkbelasting houdt u langer toezicht op uw vermogen, waarbij de kinderen wel alvast meeliften op de financiële voordelen.

Taxperience Family Business bestaat uit fiscalisten en notarissen en heeft ruime ervaring met het begeleiden van vermogensoverdracht aan de (klein) kinderen. Indien u hier vragen over heeft, kunt u contact opnemen met een van onze adviseurs. Wij denken graag met u mee.

Taxperience heeft zorgvuldigheid in acht genomen bij het samenstellen van de informatie in dit artikel. Taxperience is echter niet aansprakelijk voor directe of indirecte schade welke ontstaat door gebruikmaking van, het vertrouwen op of handelingen verricht naar aanleiding van de in dit artikel verstrekte informatie.

Deel dit

- Nieuws (68)

- DGA & Familiezaken (20)

- Belastingadvies (15)

- Notarieel (14)

- Taxperience nieuws (12)

- Human Capital (11)

- Belastingplan (8)

- Wetgeving (8)

- Financieel advies (7)

- Fiscale tips (7)

- Prinsjesdag (6)

- Rechtspraak (4)

- BTW & Douane (3)

- International Tax (3)

- Notariaat (3)

- Family Business (2)

- Tax Technology (2)

- 30%-regeling (1)

- Aandelen (1)

- BTW (1)

- Dienstbetrekking (1)

- Huisstijl (1)

- Interim Solutions (1)

- Leaseauto (1)

- Real Estate (1)

- Sociale zekerheid (1)

- Staff (1)

- Transfer Pricing (1)

- Vastgoed Special (1)

- Verliesverrekening (1)

- excessief lenen (1)

- villa taks (1)

- werkkostenregeling (1)

- februari 2026 (1)

- december 2025 (1)

- november 2025 (1)

- oktober 2025 (6)

- september 2025 (5)

- augustus 2025 (3)

- juni 2025 (1)

- mei 2025 (3)

- april 2025 (1)

- maart 2025 (1)

- februari 2025 (4)

- januari 2025 (3)

- december 2024 (4)

- november 2024 (4)

- oktober 2024 (1)

- september 2024 (1)

- augustus 2024 (2)

- juli 2024 (2)

- juni 2024 (3)

- mei 2024 (1)

- maart 2024 (3)

- december 2023 (1)

- november 2023 (2)

- oktober 2023 (1)

- september 2023 (1)

- juli 2023 (1)

- juni 2023 (1)

- mei 2023 (2)

- april 2023 (3)

- maart 2023 (2)

- januari 2023 (1)

- december 2022 (2)

- november 2022 (3)

- oktober 2022 (1)

- september 2022 (1)

- augustus 2022 (1)

- juli 2022 (4)

- mei 2022 (2)

- april 2022 (1)

- maart 2022 (1)

- februari 2022 (3)

- januari 2022 (3)

- november 2021 (4)

- september 2021 (1)

- augustus 2021 (1)

- juli 2021 (2)

- juni 2021 (1)

- maart 2021 (2)

- februari 2021 (1)

- november 2020 (2)

- oktober 2020 (3)

- september 2020 (2)

- juni 2020 (1)

- maart 2020 (1)

- januari 2020 (2)

- december 2019 (1)

- oktober 2019 (1)

- september 2019 (1)

- juni 2019 (1)

- mei 2019 (1)

- maart 2018 (1)

- januari 2017 (1)